Análise à Revolut para empresas: vale a pena? Prós, contras, e bónus de registo

A Revolut é um banco 100% digital, estabelecido na República da Lituânia e autorizado e regulamentado pelo Banco da Lituânia e pelo Banco Central Europeu, que tem reforçado significativamente a sua presença no mercado português.

O lançamento dos IBANs PT para clientes particulares despertou ainda mais curiosidade entre empreendedores.

À data deste artigo, a Revolut Business ainda não oferece IBAN Português (contas em Euros têm IBAN lituano), pelo que certas operações nacionais ainda não estão disponíveis (à data da publicação), tais como:

- Fazer pagamentos ao Estado (IVA, IRC, Segurança Social, retenções, etc.)

- Processar salários com o código S46

- Efetuar pagamentos por referência bancária nacional

Estas limitações tornam a Revolut Business inadequada como conta principal para a maioria das empresas portuguesas, mesmo que ofereça funcionalidades muito competitivas noutros aspetos - fatores que podem torná-la uma excelente conta complementar/secundária.

Neste artigo, analiso a Revolut na perspetiva de um empresário português que precise de uma conta bancária. Analiso os seus prós, contras, custos e a minha experiência pessoal ao abrir e utilizar a conta, para que possas tomar uma decisão mais informada.

O objetivo é simples: ajudar-te a decidir se a Revolut Business faz sentido para a tua empresa.

É importante esclarecer que este artigo reflete experiência pessoal e informação geral, não constituindo aconselhamento financeiro ou jurídico. Cada empresa deverá avaliar as suas próprias necessidades.

Prós e contras da Revolut Business

Prós

- Conta em várias moedas com conversões cambiais competitivas, pode ser ideal para quem recebe ou faz pagamentos noutras moedas

- Banco licenciado, com proteção de depósitos até 100.000€ por empresa.

- Banco licenciado, com proteção de depósitos até 100.000€ por empresa - os depósitos elegíveis estão assegurados pelo esquema lituano de garantia de depósitos (Instituição Pública "Deposit and Investment Insurance"). Serviços prestados pelo Revolut Bank UAB, um banco estabelecido na República da Lituânia, autorizado e regulado pelo Banco da Lituânia e pelo Banco Central Europeu.

- App moderna e intuitiva.

- Possibilidade de criar uma sub-conta poupança e ganhar juros diários (variáveis) sobre o dinheiro parado.

- Terminal de pagamentos (TPA) integrado, simples de configurar e utilizar. Aplicam-se comissões e T&Cs.

- Integrações com ferramentas empresariais (ex.: contabilidade, automatização, APIs).

- Ponto de contacto por e-mail ou gestor dedicado nos planos superiores.

- Bónus de 200€ para novos clientes (aplicam-se T&Cs).

Contras

- IBAN lituano (LT) - ainda não existe IBAN PT para empresas.

- Não permite pagamentos ao Estado português (IVA, IRC, Segurança Social, retenções na fonte).

- Não permite referências bancárias nacionais nem processamento de salários com o código S46.

- Pode não funcionar como “conta principal” para muitas empresas devido às restrições acima.

- Sem atendimento presencial - pode não agradar a quem valoriza balcões físicos.

- Não oferece crédito nem cartões de crédito para empresas.

- Não permite depósitos de dinheiro ou cheques.

Bónus para novos clientes

A Revolut está a oferecer um bónus de 200€ para novas contas de empresa, uma vantagem interessante para quem pretende experimentar a plataforma pela primeira vez.

Aplicam-se os T&Cs da promoção e da Revolut Business. As comissões de subscrição variam de 10 €/mês na conta pacote Basic até 90 €/mês na conta pacote Scale. Válido até 31/12/2026 para novos clientes da Revolut Business em Portugal. Depósito mínimo: €0.01.

Planos Revolut Business - Preços, Funcionalidades e Custos

A Revolut Business oferece quatro planos principais para empresas em Portugal:

- Basic: 10€/mês

- Grow: desde 30€/mês

- Scale: desde 90€/mês

- Enterprise: preço personalizado

Todos incluem pagamentos, cartões, transferências e integrações essenciais (limites de uso e comissões dependem da tua conta pacote). As diferenças principais estão nos limites de câmbio à taxa interbancária*, o número de transferências gratuitas, ferramentas de controlo de despesas e taxas de poupança.

*Dentro dos limites, durante horas do mercado. É a taxa real de câmbio utilizada pelos bancos entre si quando trocam grandes quantidades de moeda nos mercados financeiros. Por outras palavras, é uma das taxas de câmbio mais competitivas em cada momento (sem comissões).

Segue uma comparação resumida (válido a 12/2025):

Queres saber mais? Para uma comparação mais detalhada, explora o website da Revolut Business diretamente.

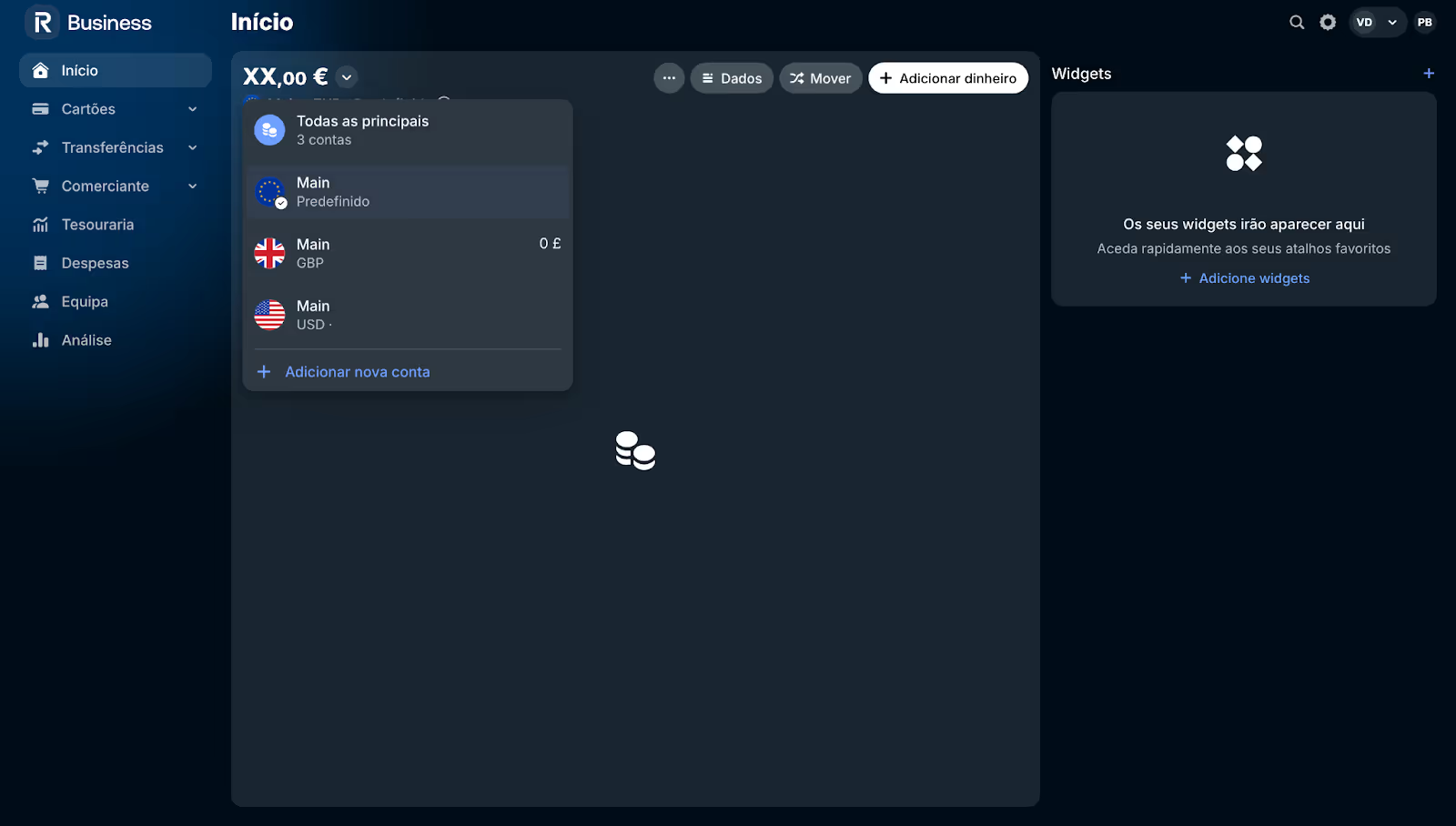

Conta multimoeda e conversão à taxa interbancária

Um dos maiores pontos fortes da Revolut Business é a possibilidade de gerir contas em várias moedas na mesma plataforma.

Podes manter saldos, receber pagamentos e enviar dinheiro em moedas como EUR, USD, GBP, CHF, CAD, entre muitas outras, tudo sem abrir contas adicionais em múltiplos países.

Além disso, a Revolut permite fazer conversões cambiais à taxa interbancária (a taxa real do mercado) até ao limite previsto no teu plano e dentro das horas do mercado. Acima desse limite, aplica-se apenas uma comissão de 0,60% (ou 1% se a conversão for realizada fora do horário de mercado) - válido a 12/2025, sujeito a alterações.

Porque é que isto é tão importante para empresas?

Sempre que recebam ou façam pagamentos noutra moeda, o banco faz a conversão automaticamente… e é aqui que surgem as comissões adicionais.

- A taxa aplicada não é a taxa de mercado, mas uma taxa interna definida pelo banco.

- Em alguns casos, ainda se acrescem comissões adicionais.

- O processo é pouco transparente e difícil de comparar.

Para uma empresa que trabalha com fornecedores internacionais, usa plataformas globais ou recebe clientes de vários países, este custo acumulado pode tornar-se significativo.

Para valores elevados, podes poupar dinheiro em comissões por câmbio da moeda, com a Revolut. Na Revolut, a taxa é clara, transparente e igual à do mercado, até ao limite do teu plano, dentro do horário do mercado.

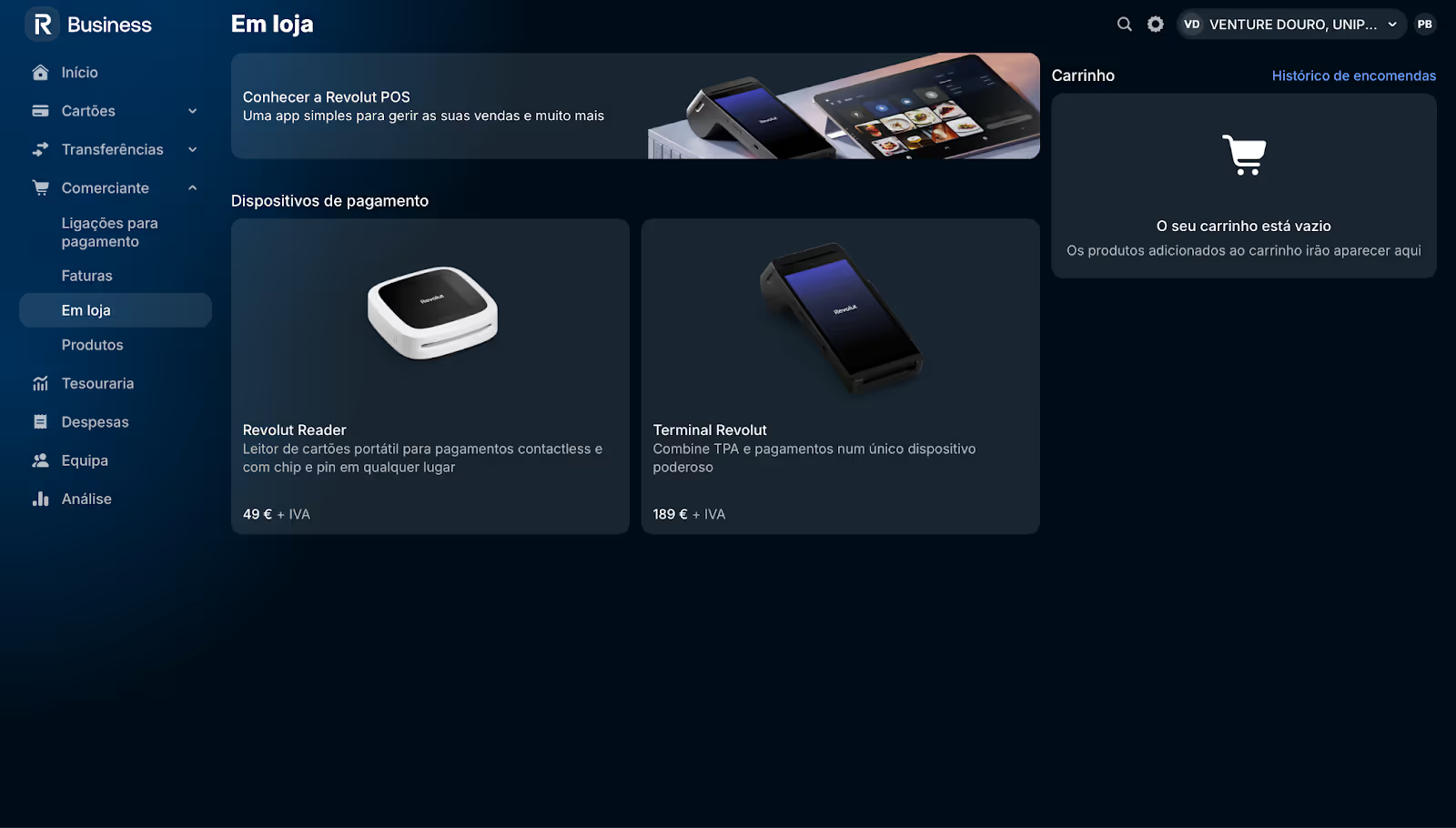

TPA Revolut - Terminal de Pagamentos

A Revolut Business permite às empresas aceitar pagamentos presenciais através do seu terminal de pagamento (TPA), uma solução simples e moderna para lojas, cafés, serviços, consultores e qualquer negócio que precise de receber pagamentos fisicamente (aplicam-se comissões e T&Cs).

O terminal é totalmente integrado com a conta Revolut Business, o que facilita a reconciliação, a gestão de transações e o controlo de vendas em tempo real.

O terminal físico tem um custo único de 189€ + IVA. Sem comissões ocultas: pagas apenas o terminal e depois aplicam-se as comissões standard por transação.

A configuração é rápida e sem necessidade de contrato bancário tradicional.

As comissões por pagamento do TPA são as seguintes:

- 0,8% + 0,02€ para cartões particulares nacionais

- 2,6% + 0,02€ para cartões comerciais ou internacionais

Aplica-se uma taxa de entrega de €4,99. Podem aplicar-se outras comissões, como custos de devolução e comissões de sistema. Comissões válidas a 12/2025 e sujeitas a alterações. Consulte a página de comissões da Revolut Business.

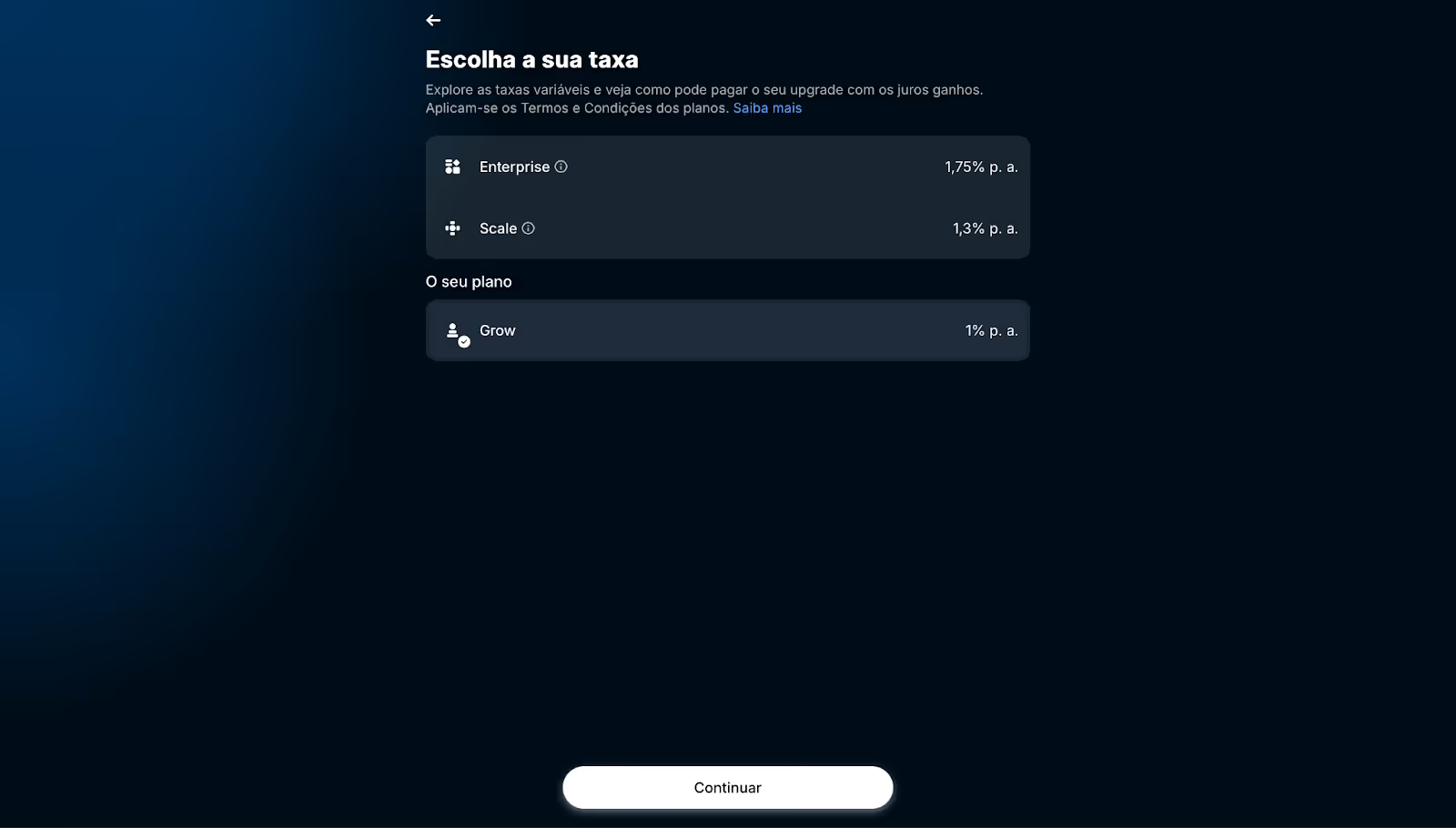

Contas poupança - juros sobre o dinheiro*

A Revolut Business lançou recentemente as suas contas poupança remuneradas em Portugal, permitindo às empresas obter rendimento sobre o dinheiro parado na conta - um produto competitivo no mercado português.

Como funciona?

- Os juros (variáveis) são calculados todos os dias (incluindo fins de semana e feriados) e capitalizados automaticamente.

- Podes aceder aos fundos de forma imediata: podes movimentar o dinheiro a qualquer momento.

- Os depósitos elegíveis estão assegurados pelo esquema lituano de garantia de depósitos (Instituição Pública "Deposit and Investment Insurance").

- Podes começar com qualquer montante, sem depósito mínimo.

As taxas de juro anuais (TANB) são as seguintes (válidas a 12/2025):

- 1,00% TANB com o plano Grow

- 1,30% TANB com o plano Scale

- 1,75% TANB com o plano Enterprise

Segue o screenshot da minha conta:

Estas taxas são significativamente mais elevadas do que as oferecidas pela maioria dos bancos portugueses, onde muitas contas empresariais rendem 0% a 0,10%, ou exigem grandes saldos para condições mais vantajosas.

Uso revolut business porque é fácil e rápido por dinheiro a render e a interface é muito intuitiva, também permite lidar com múltiplas moedas facilmente (...) em 2025 vai representar 10% do lucro da empresa.

Comentário de utilizador do Reddit - link

A experiência deste utilizador é individual e pode não refletir resultados típicos. Desempenho ou experiências passadas não garantem resultados futuros.

*Aplicam-se os T&Cs da sub-conta poupança.

A sub-conta poupança associada a conta pacote oferece juros anuais pagos diariamente. A TANB depende da sua conta pacote, desde 1% ao ano na Grow até 1,75% ao ano na Enterprise. O montante máximo remunerado de depósito é de €10.000.000. Temos o direito de alterar a taxa de juro conforme definido nos Termos e Condições. Os depósitos elegíveis estão assegurados pelo esquema lituano de garantia de depósitos (Instituição Pública "Deposit and Investment Insurance"). Serviços prestados pela Revolut Bank UAB, registada junto do Banco de Portugal sob o número 3504. Mais informações em: revolut.com/pt-PT/legal/business-savings/

Queres explorar outras alternativas? Consulta o nosso artigo dos melhores depósitos a prazo para empresas.

Abertura de conta na Revolut Business

A abertura da conta Revolut Business foi totalmente digital e, por experiência pessoal, surpreendentemente simples. Todo o processo decorreu rapidamente, com uma interface moderna e intuitiva, sem burocracia nem passos desnecessários.

Algo que valorizo bastante é que, após abrir a conta, recebi um e-mail de um colaborador da Revolut que se tornou o meu ponto de contacto (pode depender da conta-pacote escolhida).

Apesar de ser um banco totalmente digital, este contacto direto aumenta a confiança, facilita o esclarecimento de dúvidas, e permite discutir necessidades específicas por e-mail ou chamada.

Ao longo do processo, fui recebendo atualizações e esclarecimentos sobre a Revolut Business, o que tornou a experiência mais personalizada.

Para empresas com volumes mais elevados ou necessidades específicas, a Revolut também oferece a possibilidade de negociar condições à medida (aplicável à conta-pacote Enterprise).

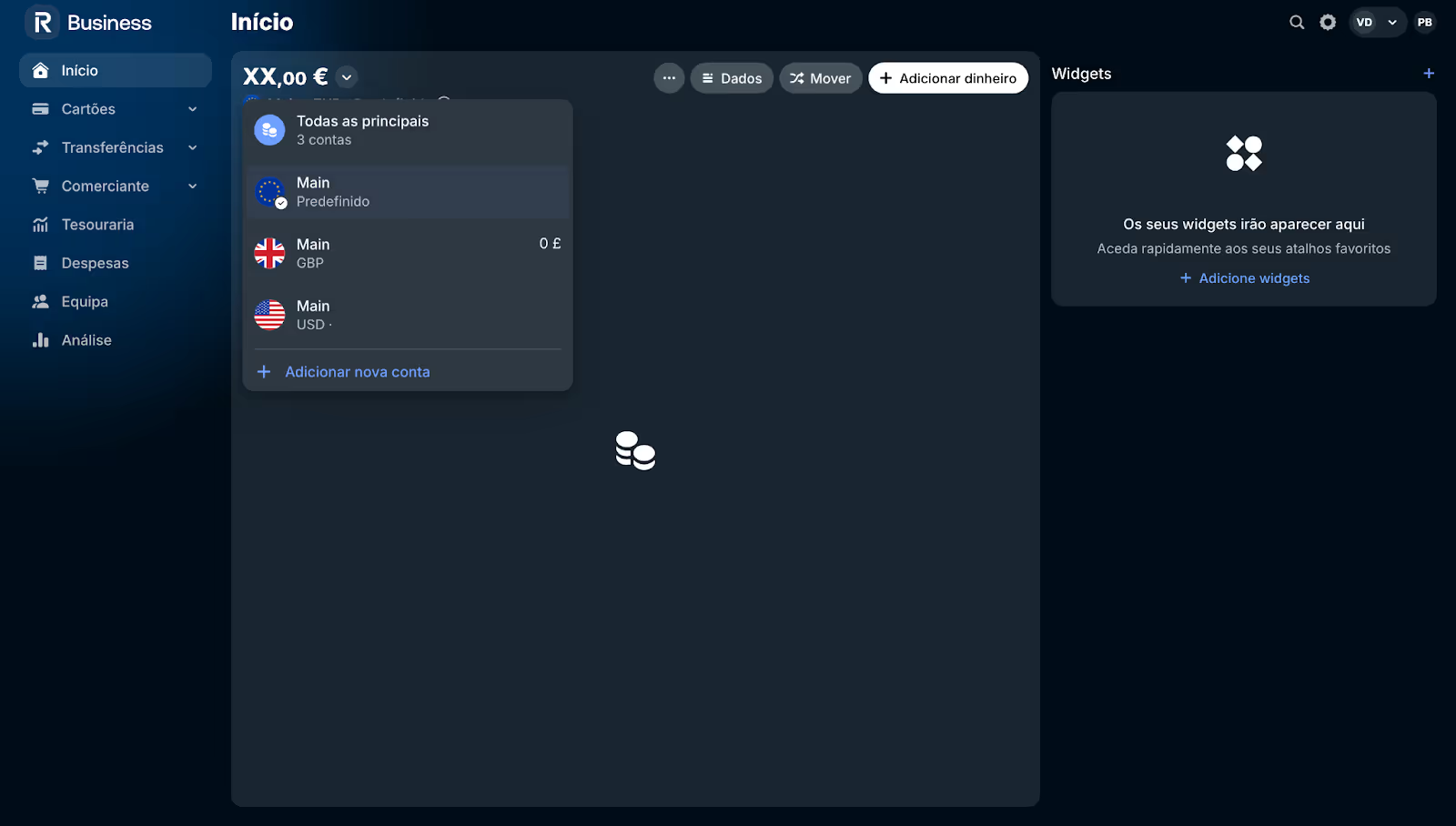

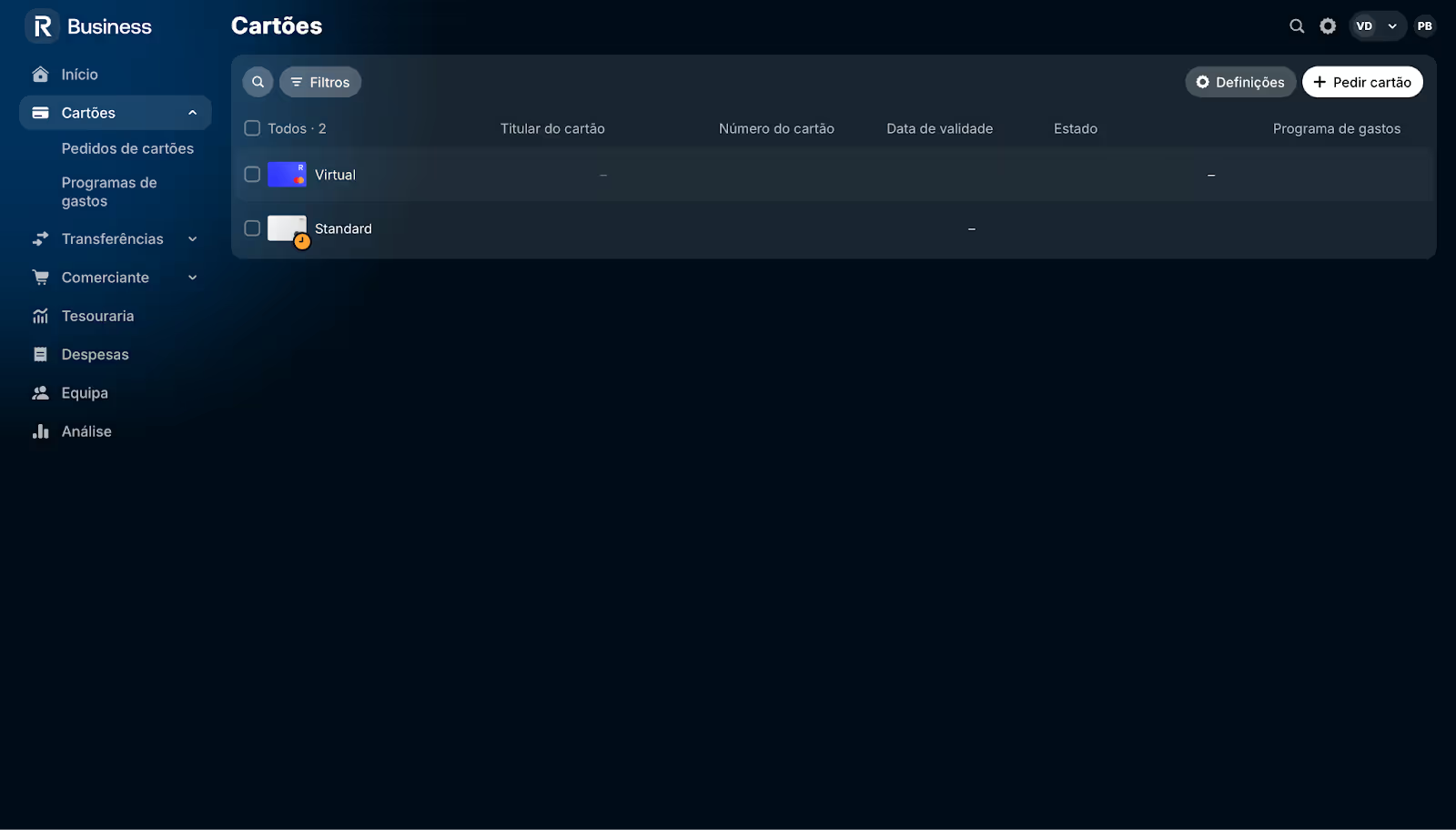

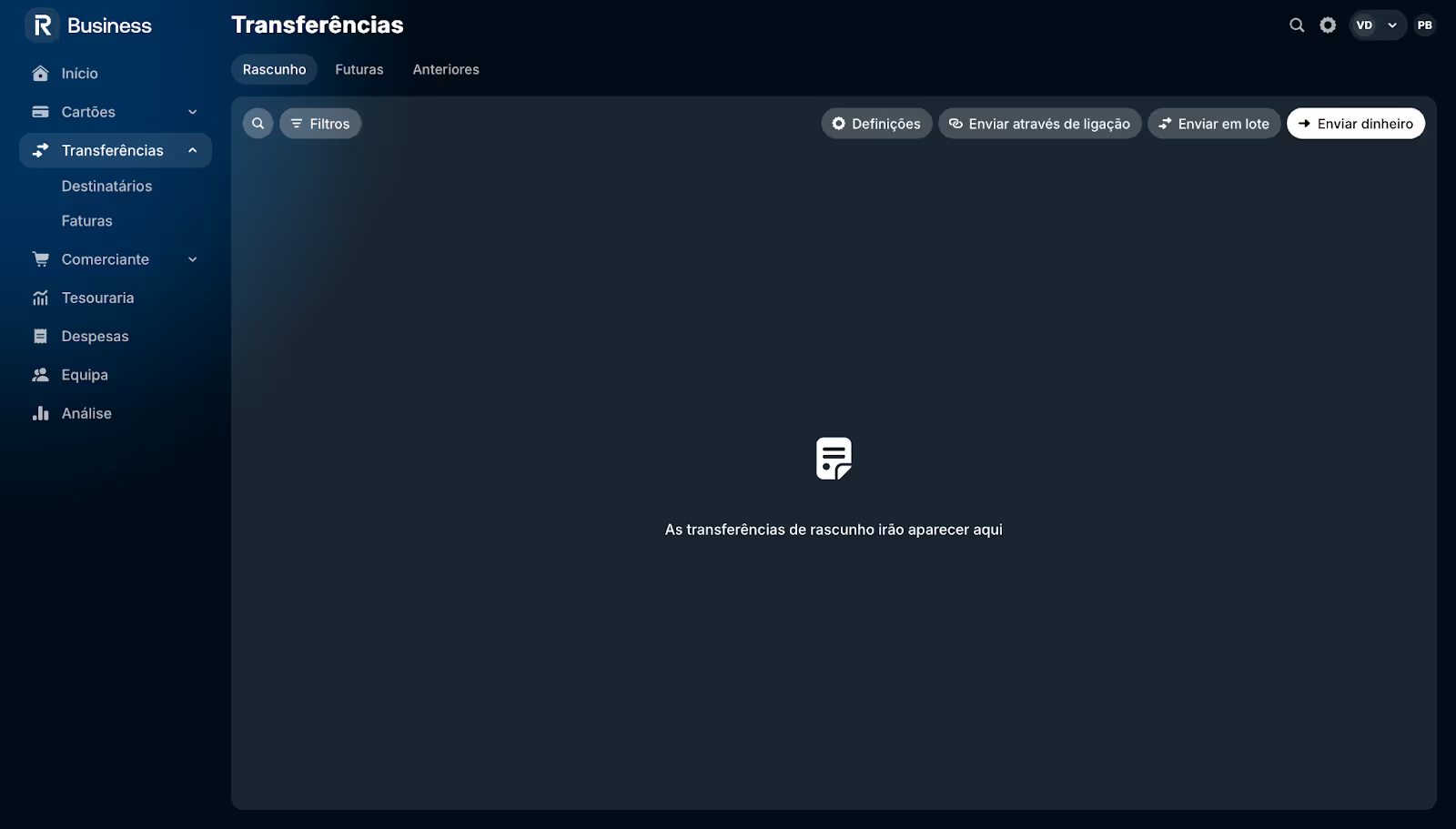

Plataforma da Revolut Business

A plataforma da Revolut Business é, na minha opinião, moderna, rápida e muito fácil de utilizar. Nota-se que foi concebida com foco na experiência do utilizador.

Sendo uma empresa tecnológica, a Revolut atualiza frequentemente a interface e adiciona novas funcionalidades, pelo que alguns elementos podem mudar ao longo do tempo.

Por motivos de privacidade, removi valores e dados sensíveis dos screenshots que deixo abaixo.

- Dashboard: Resumo da atividade da conta, com movimentos recentes, saldos por moeda e atalhos para as principais ações.

- Cartões: Gestão de cartões físicos e virtuais, definição de limites, controlo de permissões e criação de cartões adicionais para a equipa.

- Transferências: Interface para enviar dinheiro em várias moedas, agendar pagamentos, fazer transferências em lote e configurar aprovações.

A Revolut é segura?

A segurança é talvez o aspeto mais importante de um banco. Neste aspeto, a Revolut dá garantias sólidas, operando como um banco licenciado na Zona Euro, estabelecido na República da Lituânia e autorizado e regulado pelo Banco da Lituânia e pelo Banco Central Europeu, e enfrenta o mesmo escrutínio que os demais bancos.

Para além disso, uma análise das suas contas de 2024 indica que o banco é robusto nos principais rácios financeiros (a dezembro de 2024, os rácios passados não garantem desempenho financeiro futuro - para mais informações, consulte aqui). Para mencionar alguns, o CET1 (rácio de solvência) de 30,98%, quando a exigência legal ronda apenas 10%; o Liquidity Coverage Ratio (rácio de liquidez) é de 502%, cinco vezes superior ao exigido pela lei e o Net Stable Funding Ratio (rácio de financiamento estável) é de 319%, quando o mínimo obrigatório é 100%.

De forma resumida, a Revolut tem um nível de capital próprio muito confortável, elevada capacidade de resistir a choques financeiros e uma forte posição de liquidez.

Proteção de depósitos - aplica-se a empresas?

Sim, as empresas também têm proteção de depósitos.

O Fundo de Garantia de Depósitos (FGD) da Lituânia protege até 100.000€ por empresa e por banco.

Isto significa que o saldo que uma empresa mantém numa conta Revolut Business está protegido até esse limite.

Importante:

- O limite de 100.000€ não aumenta por ter várias contas dentro da Revolut Business.

- O limite aplica-se por empresa, não por cartão/conta.

- A proteção aplica-se ao saldo da conta corrente, não a produtos financeiros.

As contas poupança empresariais também estão protegidas até aos 100.000€.

Segue um resumo da proteção regulatória da Revolut em Portugal:

Revolut é uma empresa privada, mas lucrativa

Apesar de ainda ser uma empresa privada (não cotada em bolsa), a Revolut tem vindo a mostrar resultados de grande solidez financeira. Em 2024, a empresa reportou um lucro líquido de 1,1 mil milhões de libras (cerca de 1,5 mil milhões de dólares), um aumento de 149% face ao ano anterior, com receitas a crescerem.

Ou seja, embora continue a ser uma startup, uma empresa jovem com elevado potencial de crescimento, os números mostram que a Revolut é lucrativa e financeiramente estável.

Conclusão: vale a pena para empresas?

A resposta depende muito do tipo de empresa e das necessidades do dia a dia.

A Revolut Business não substitui totalmente um banco tradicional para empresas que dependem de:

- crédito bancário,

- atendimento presencial,

- depósitos de numerário ou cheques,

- operações que exigem IBAN PT (como pagamentos ao Estado ou processamento de salários).

Nesses casos, um banco tradicional continuará a ser a solução principal.

Mas, para empresas que:

- recebem ou pagam em várias moedas,

- valorizam taxas de conversão de moeda competitivas à taxa interbancária,

- valorizam ganhar juros sobre o saldo da conta,

- privilegiam velocidade, simplicidade e ferramentas digitais,

- utilizam integrações e automação para simplificar processos,

Na minha opinião, Revolut Business pode ser uma excelente conta complementar - e, em alguns modelos de negócio mais digitais ou internacionais, até uma solução central muito eficiente, moderna e competitiva em custos.

O melhor é explorares as funcionalidades, testares o plano adequado ao teu perfil e veres se encaixa no teu fluxo de trabalho.

Queres comparar com outras alternativas? Consulta o nosso artigo sobre as melhores contas bancárias para empresas.

Viste algum erro ou tens feedback? Envia-nos uma mensagem - a tua opinião ajuda-nos a melhorar!